Estrategias De Salida Para Inversiones De Alto Valor

Las inversiones de alto valor ofrecen el potencial de rendimientos sustanciales, pero también conllevan riesgos significativos. Para mitigar estos riesgos y maximizar las ganancias, es crucial desarrollar estrategias de salida efectivas. Este artículo explorará una gama de estrategias de salida que los inversores pueden considerar para sus inversiones de alto valor, incluyendo la venta a otra empresa, la oferta pública inicial (OPI), las fusiones y adquisiciones (M&A) y la liquidación.

Estrategias De Salida Para Inversiones De Alto Valor

Venta De La Empresa o Activos

La venta de la empresa o activos es una estrategia de salida común para inversiones de alto valor. Puede ser una opción atractiva para inversores que buscan una rápida liquidación de su inversión. Existen diferentes formas de vender una empresa o activos, como:

Venta a un comprador estratégico: Un comprador estratégico es una empresa que busca adquirir la empresa o activos para complementar su propio negocio.

Venta a un fondo de capital privado: Los fondos de capital privado suelen invertir en empresas con potencial de crecimiento y pueden ofrecer una salida rápida y eficiente.

Venta a través de una oferta pública inicial (OPI): Una OPI permite a una empresa emitir acciones al público en general, lo que puede generar una gran cantidad de capital.

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles| Tipo de Venta | Ventajas | Desventajas |

|---|---|---|

| Venta a un comprador estratégico | Integración rápida y fluida, acceso a recursos y experiencia, posibilidad de obtener un precio premium. | Posibles conflictos de intereses, falta de control sobre el futuro de la empresa. |

| Venta a un fondo de capital privado | Financiación rápida y flexible, acceso a recursos y experiencia, posibilidad de obtener un precio premium. | Falta de control sobre el futuro de la empresa, posible presión para generar resultados a corto plazo. |

| Venta a través de una OPI | Amplio acceso al capital, mayor liquidez, mejora de la imagen pública. | Proceso complejo y costoso, alta regulación, posible dilución del control. |

Reestructuración y Liquidación

La reestructuración y liquidación pueden ser opciones de salida para inversiones de alto valor que no son rentables o que se enfrentan a dificultades financieras. La reestructuración implica reorganizar la empresa para mejorar su eficiencia y rentabilidad. La liquidación implica la venta de los activos de la empresa y la distribución de los ingresos a los acreedores.

Reestructuración: La reestructuración puede incluir medidas como la reducción de costos, la venta de activos no esenciales, la renegociación de deudas o la búsqueda de nuevos inversores.

Liquidación: La liquidación puede ser una opción si la empresa no tiene posibilidad de recuperación. Se vende la empresa o sus activos y se paga a los acreedores en función de su posición en el orden de prelación.

| Opción de Salida | Ventajas | Desventajas |

|---|---|---|

| Reestructuración | Posibilidad de salvar la empresa, reducción de deudas, mejora de la eficiencia. | Proceso complejo y costoso, incertidumbre sobre el éxito, posible pérdida de valor. |

| Liquidación | Recuperación de parte de la inversión, cierre rápido y limpio. | Pérdida total o parcial de la inversión, impacto negativo en la reputación. |

¿Cuáles Son Las Estrategias De Salida?

Estrategias De Salida Para Inversiones De Alto Valor En España

Las estrategias de salida para inversiones de alto valor en España se enfocan en maximizar la rentabilidad para el inversor, minimizando al mismo tiempo los riesgos y los costes asociados. Se trata de un proceso complejo que requiere un análisis profundo del mercado y de la situación específica de la inversión.

Te Puede Interesar Leer: Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles Hoteles De Lujo Que Los Millonarios Prefieren

Hoteles De Lujo Que Los Millonarios Prefieren- Venta a un comprador estratégico: Esta es la estrategia más común para inversiones de alto valor. Consiste en encontrar un comprador que valore la inversión por su potencial estratégico y que esté dispuesto a pagar un precio premium. Este tipo de comprador puede ser una empresa del mismo sector, un competidor o un inversor con intereses en el sector.

- Salida a bolsa: Esta opción es viable para empresas con un modelo de negocio sólido, un historial financiero positivo y un potencial de crecimiento a largo plazo. La salida a bolsa permite a los inversores obtener liquidez y aumentar el valor de su inversión. Sin embargo, el proceso es complejo y costoso, y requiere una buena planificación y preparación.

- Venta a un fondo de capital privado: Los fondos de capital privado son inversores institucionales que buscan oportunidades de inversión en empresas con alto potencial de crecimiento. Esta opción puede ser atractiva para los inversores que buscan obtener liquidez a corto plazo o que desean continuar con el desarrollo de la inversión con el apoyo de un socio financiero experimentado.

- Recompra por parte del equipo directivo: Esta opción es viable cuando el equipo directivo de la empresa tiene la experiencia y los recursos financieros para adquirir la empresa y continuar con su desarrollo. La recompra por parte del equipo directivo puede ser una opción atractiva para los inversores que buscan obtener liquidez a corto plazo y que confían en la capacidad del equipo directivo para gestionar la empresa.

Consideraciones Clave Para Elegir Una Estrategia De Salida

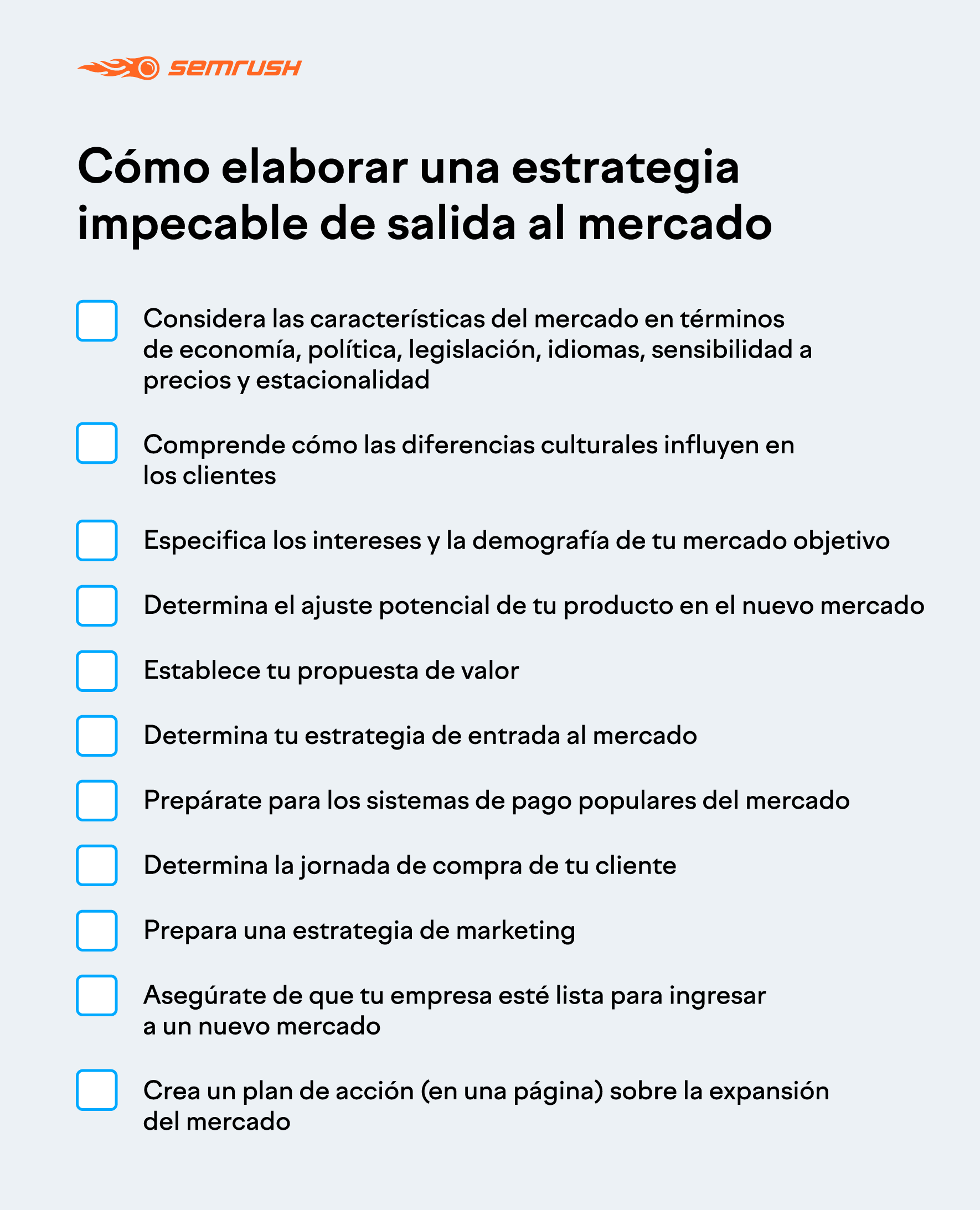

La elección de una estrategia de salida debe considerar una serie de factores cruciales, entre ellos:

- El objetivo del inversor: ¿Busca obtener liquidez a corto plazo, maximizar la rentabilidad a largo plazo o continuar con el desarrollo de la inversión?

- La situación del mercado: ¿Cuál es el entorno económico actual y cómo afecta a la valoración de la inversión?

- Las características de la inversión: ¿Cuál es el tamaño, la complejidad y el potencial de crecimiento de la inversión?

- El horizonte temporal de la inversión: ¿Cuál es el plazo previsto para la salida de la inversión?

- Los costes asociados a la salida: ¿Cuáles son los costes de transacción, legales y fiscales asociados a cada estrategia de salida?

¿Cuáles Son Las Posibilidades De Salida Para Inversores Potenciales?

Posibilidades De Salida Para Inversores Potenciales En España

Las estrategias de salida para inversiones de alto valor en España son variadas y dependen de diversos factores como el tipo de inversión, el horizonte temporal, las expectativas de retorno y las condiciones del mercado. Algunas de las opciones más comunes incluyen:

- Venta de la participación a otro inversor: Esta es una de las opciones más comunes, especialmente para inversiones en empresas en crecimiento o en sectores maduros. La venta puede realizarse a un fondo de capital privado, a un inversor estratégico o a otro inversor individual. El precio de venta dependerá de la valoración de la empresa y de las condiciones del mercado.

- Salida a bolsa (IPO): Esta opción es especialmente atractiva para empresas con un fuerte potencial de crecimiento y un modelo de negocio escalable. La salida a bolsa permite a los inversores obtener liquidez y acceso a nuevos recursos. Sin embargo, el proceso de IPO es complejo y costoso, y requiere de un buen desempeño financiero y un equipo directivo experimentado.

- Recompra por parte de los fundadores: Esta opción es común en empresas familiares o en startups que han alcanzado un nivel de madurez y desean volver a ser controladas por sus fundadores. La recompra puede realizarse a un precio predefinido o mediante un mecanismo de valoración independiente.

- Fusión con otra empresa: Esta opción permite a los inversores obtener una participación en una empresa más grande y con un mayor potencial de crecimiento. La fusión puede ser una estrategia atractiva para empresas que buscan diversificar sus operaciones o expandirse a nuevos mercados.

- Liquidación de la inversión: Esta opción es la menos deseable, pero puede ser necesaria en casos de fracaso empresarial o de mercados adversos. La liquidación puede implicar la venta de los activos de la empresa a un precio inferior al valor inicial de la inversión.

Factores a Considerar Al Elegir Una Estrategia De Salida

La elección de una estrategia de salida para inversiones de alto valor en España requiere una evaluación exhaustiva de diversos factores, incluyendo:

Te Puede Interesar Leer: Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles Hoteles De Lujo Que Los Millonarios Prefieren

Hoteles De Lujo Que Los Millonarios Prefieren Experiencias De Viaje Exclusivas Para Los Superricos

Experiencias De Viaje Exclusivas Para Los Superricos- Objetivo de inversión: ¿El objetivo es obtener un retorno a corto plazo o a largo plazo? ¿Se busca liquidez inmediata o un crecimiento sostenido?

- Condición del mercado: ¿Hay un buen apetito por el tipo de inversión en cuestión? ¿Cuáles son las condiciones de financiación disponibles?

- Etapa de desarrollo de la empresa: ¿Está la empresa en una etapa inicial, de crecimiento o de madurez? ¿Cuál es su potencial de crecimiento futuro?

- Estrategia de la empresa: ¿La empresa tiene un plan claro para el futuro? ¿Está preparada para una salida a bolsa o para una fusión?

- Riesgo de inversión: ¿Cuáles son los riesgos asociados a la inversión? ¿Cuál es la probabilidad de obtener un retorno positivo?

¿Qué Tipo De Estrategias Se Pueden Ejecutar Sobre La Inversión?

Estrategias De Salida Para Inversiones De Alto Valor

Las estrategias de salida para inversiones de alto valor en España son cruciales para maximizar el retorno de la inversión y gestionar eficazmente el riesgo. Estas estrategias buscan monetizar la inversión, recuperar el capital inicial y generar una ganancia. Existen diversas estrategias que se pueden implementar, adaptándose a las características específicas de cada inversión.

- Venta de la empresa o de una parte de ella: Esta es la estrategia más común y puede realizarse a través de una venta directa a un comprador estratégico o mediante una oferta pública de venta (OPV) en el mercado de valores. Esta estrategia es ideal para empresas con un crecimiento sólido y un potencial de rentabilidad atractivo.

- Reestructuración y salida parcial: Consiste en reestructurar la inversión para reducir el riesgo y facilitar la salida parcial o total del inversor. Esto puede incluir la venta de activos no estratégicos, la refinanciación de la deuda o la entrada de nuevos socios.

- Liquidación y cierre: En algunos casos, la mejor estrategia puede ser la liquidación de la inversión y el cierre del negocio. Esta opción se contempla cuando la empresa no es viable o cuando el inversor busca una salida rápida de la inversión.

Factores a Considerar En La Estrategia De Salida

El diseño de una estrategia de salida para inversiones de alto valor debe considerar varios factores cruciales que impactarán en el éxito de la operación.

- El mercado y la industria: El entorno competitivo, la regulación y la demanda del mercado son factores determinantes para la estrategia de salida. La evolución del sector y las tendencias del mercado juegan un papel fundamental.

- La situación financiera de la empresa: El nivel de endeudamiento, la rentabilidad y la generación de flujo de caja son indicadores clave que determinan la viabilidad de la estrategia de salida.

- El perfil de los inversores: El horizonte de inversión, la tolerancia al riesgo y las expectativas de retorno de los inversores son factores que influyen en la decisión de salida.

- Las condiciones del mercado: Las condiciones del mercado, la disponibilidad de capital y la actividad de fusiones y adquisiciones son factores externos que impactan en la estrategia de salida.

¿Qué Estrategias De Inversión Son Más Efectivas En Tiempos De Volatilidad Del Mercado?

Estrategias De Conservación De Capital

En tiempos de volatilidad, la prioridad es proteger el capital invertido. Las estrategias de conservación de capital se centran en minimizar las pérdidas y preservar el valor real de la inversión.

Te Puede Interesar Leer: Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles Hoteles De Lujo Que Los Millonarios Prefieren

Hoteles De Lujo Que Los Millonarios Prefieren Experiencias De Viaje Exclusivas Para Los Superricos

Experiencias De Viaje Exclusivas Para Los Superricos La Importancia De La Disciplina En La Vida De Los Ricos

La Importancia De La Disciplina En La Vida De Los Ricos- Reducción de la exposición a la renta variable: Se recomienda disminuir la proporción de la cartera destinada a acciones y aumentar la posición en activos de menor riesgo, como bonos o efectivo. Esto ayudará a amortiguar el impacto de las caídas del mercado.

- Diversificación de la cartera: Es crucial diversificar la inversión en diferentes activos, sectores y regiones geográficas. Esta estrategia ayuda a reducir la concentración de riesgo en un solo activo o sector, protegiendo la cartera de eventos inesperados.

- Inversiones de bajo riesgo: Considere invertir en activos con un perfil de riesgo bajo, como bonos gubernamentales o inversiones de corto plazo. Estos activos suelen ofrecer rendimientos más moderados, pero brindan una mayor seguridad en tiempos de volatilidad.

Estrategias De Aprovechamiento De Oportunidades

Si bien la precaución es esencial en tiempos de volatilidad, también pueden surgir oportunidades de inversión atractivas. Las estrategias de aprovechamiento de oportunidades se centran en identificar y aprovechar estas situaciones para aumentar el rendimiento de la cartera.

- Inversión en valor: La volatilidad puede crear oportunidades para invertir en empresas sólidas con valoraciones atractivas. La inversión en valor busca identificar empresas infravaloradas por el mercado, con el objetivo de obtener un rendimiento superior a largo plazo.

- Compra de activos con descuento: La volatilidad puede generar oportunidades para adquirir activos a precios reducidos. Esto puede aplicar a acciones, bonos, bienes raíces y otros activos que se hayan depreciado por el mercado.

- Estrategias de arbitraje: La volatilidad puede generar discrepancias de precios en diferentes mercados o instrumentos financieros. Las estrategias de arbitraje buscan aprovechar estas discrepancias para obtener ganancias.

Más Información

¿Cuáles Son Las Estrategias De Salida Más Comunes Para Inversiones De Alto Valor En España?

Las estrategias de salida más comunes para inversiones de alto valor en España varían dependiendo del tipo de inversión, pero algunas de las más populares incluyen:

Venta a un comprador estratégico: Esto implica encontrar una empresa que pueda beneficiarse de la adquisición del activo, como un competidor o una empresa que busca expandirse a un nuevo mercado.

Venta a un fondo de capital privado: Los fondos de capital privado buscan empresas con potencial de crecimiento y están dispuestos a invertir a largo plazo.

Salida a bolsa (IPO): Esta es una opción para las empresas que buscan crecer rápidamente y acceder a nuevos mercados de capital.

Reestructuración y venta de activos: Esta estrategia implica dividir la empresa en diferentes unidades de negocio y venderlas por separado.

Venta a los empleados (MBO): Esta opción permite a los empleados comprar la empresa, lo que puede ser una buena opción para empresas con una fuerte cultura interna.

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles Hoteles De Lujo Que Los Millonarios Prefieren

Hoteles De Lujo Que Los Millonarios Prefieren Experiencias De Viaje Exclusivas Para Los Superricos

Experiencias De Viaje Exclusivas Para Los Superricos La Importancia De La Disciplina En La Vida De Los Ricos

La Importancia De La Disciplina En La Vida De Los Ricos Hábitos Alimenticios De Los Millonarios

Hábitos Alimenticios De Los MillonariosEs importante destacar que la mejor estrategia de salida dependerá de una serie de factores, incluyendo el tamaño y tipo de la inversión, el sector de la empresa, la situación económica actual y las preferencias de los inversores.

¿Cuáles Son Los Principales Riesgos Asociados a Las Estrategias De Salida Para Inversiones De Alto Valor En España?

Las estrategias de salida para inversiones de alto valor en España conllevan varios riesgos, entre los que se encuentran:

Volatilidad del mercado: El valor de las empresas puede fluctuar considerablemente en el mercado, lo que puede dificultar la obtención de una salida a un precio atractivo.

Falta de compradores interesados: En algunos casos, puede ser difícil encontrar compradores interesados en adquirir una inversión de alto valor, especialmente en mercados poco desarrollados o en industrias con un alto riesgo.

Cambios regulatorios: Las leyes y regulaciones españolas pueden cambiar, lo que puede afectar negativamente al valor de la inversión o dificultar la salida.

Problemas legales y financieros: Es importante realizar una debida diligencia antes de cualquier operación de salida para evitar problemas legales o financieros que puedan afectar a la operación.

Tiempo de ejecución: El proceso de salida puede llevar mucho tiempo, lo que puede suponer un riesgo para la rentabilidad de la inversión.

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles

Los Destinos De Vacaciones Favoritos De Los Millonarios Españoles Hoteles De Lujo Que Los Millonarios Prefieren

Hoteles De Lujo Que Los Millonarios Prefieren Experiencias De Viaje Exclusivas Para Los Superricos

Experiencias De Viaje Exclusivas Para Los Superricos La Importancia De La Disciplina En La Vida De Los Ricos

La Importancia De La Disciplina En La Vida De Los Ricos Hábitos Alimenticios De Los Millonarios

Hábitos Alimenticios De Los Millonarios Cómo Los Millonarios Establecen y Alcanzan Sus Metas

Cómo Los Millonarios Establecen y Alcanzan Sus MetasEs fundamental que los inversores comprendan los riesgos asociados a las estrategias de salida y que tomen medidas para mitigarlos.

¿Qué Factores Deben Tenerse En Cuenta Al Elegir Una Estrategia De Salida Para Una Inversión De Alto Valor En España?

Al elegir una estrategia de salida para una inversión de alto valor en España, es importante considerar los siguientes factores:

Objetivos de inversión: ¿Cuáles son los objetivos de inversión del inversor? ¿Busca una salida rápida o una inversión a largo plazo?

Situación financiera de la empresa: ¿Cuál es el estado financiero de la empresa? ¿Es rentable y tiene un flujo de caja sólido?

Sector de la empresa: ¿Es un sector con un mercado en crecimiento o en declive? ¿Es una industria con un alto o bajo riesgo?

Entorno económico general: ¿Cuál es la situación económica actual en España? ¿Hay alguna incertidumbre política o económica que pueda afectar a la inversión?

Conocimiento del mercado: ¿Cuánto conocimiento tiene el inversor sobre el mercado en el que opera la empresa? ¿Tiene acceso a compradores potenciales?

Con base en estos factores, los inversores pueden elegir la estrategia de salida más adecuada para sus necesidades y objetivos.

Si quieres conocer otros artículos parecidos a Estrategias De Salida Para Inversiones De Alto Valor puedes visitar la categoría Hábitos Millonarios.

Deja una respuesta

Contenido Relacionado